Gdzie te pieniądze?

Przesuwanie gigantycznych pieniędzy z kieszeni podatników albo konsumentów do gospodarki już nie zawsze wywołuje spodziewane skutki. Wnioski są dwa. Pierwszy, że jednak pieniądz nie rządzi niepodzielnie. Drugi, że trzeba na nowo zrozumieć jak działa.

Do niedawna twierdzono, że jeśli narastanie podaży pieniądza jest szybsze, niż narastanie realnego PKB, to musi nastąpić wzrost inflacji. Jest na ten temat teoria, będąca jednym z filarów makroekonomii:

Velocity * Podaż pieniądza = nominalny PKB = realny PKB * deflator PKB.

Pierwszy czynnik – Velocity, czyli szybkość obrotu – mówi ile razy w roku przeciętnie pieniądz przechodzi z rąk do rąk. W długich okresach czasu, np. w ciągu kilkunastu lat, ten współczynnik jest prawie stały. Toteż jeśli podaż pieniądza rośnie szybciej niż realny PKB, to wówczas deflator staje się większy od 100%, czyli następuje inflacja.

Powiada się, że dobra teoria nie musi być prawdziwa, ważne aby była użyteczna. Rzeczywiście, teoria inflacji jest użyteczna, chociaż nieprawdziwa i myląca. Ale dzisiaj nie o tym.

Są różne źródła wzrostu podaży pieniądza. Na przykład wydatki ludności. Powiada się, że gdy stopa procentowa jest wysoka, ludzie preferują oszczędzanie, ale gdy jest niska, wolą raczej trzymać pieniądze w ręku, a także zaciągać pożyczki i wydawać. Wówczas podaż pieniądza rośnie.

Bank centralny ma instrumenty do regulowania w pewnym stopniu emisji pożyczek przez banki, ale ma też instrument potężny i napawający strachem. Potocznie nazywany jest „dodrukiem pieniądza”, a bankowcy nazywają to luzowaniem polityki pieniężnej albo powiększaniem bazy monetarnej.

Eh, Ameryka

Oto w USA, w reakcji na kryzys sektora bankowego wpompowano weń prawie bilion dolarów subwencji (ang. bailout). Stopa procentowa osiągnęła historyczne minimum. I nie ma wzrostu inflacji!

Dokładniej przeanalizowali ten fenomen specjaliści z firmy słynnego miliardera Kena Fishera. Wnioski przedstawiła Lara Hoffmans w serii krótkich artykułów w amerykańskiej edycji Forbesa. Oto wykres przedstawiający omawiane zjawisko. Na wykresie linia M0 przedstawia zmiany bazy monetarnej, a druga, M2 przedstawia zmiany podaży pieniądza. Obie zmiany liczone są względem stycznia 2008 roku, czyli od stanu sprzed kryzysu finansowego. Widać bardzo silny wzrost bazy monetarnej, ale podaż pieniądza wzrosła niewiele. Subwencja pełni swoje zadanie zapewniając bankom płynność, a gospodarce stymulację wzrostu. I tylko tyle. Jak oni to zrobili?

Amerykanie przeprowadzili głęboką reformę swojego systemu finansowego. Główny i bardzo obszerny pakiet przepisów nosi nazwę Dodd–Frank Wall Street Reform and Consumer Protection Act i został uchwalony w połowie 2010 roku. Przepisy z jednej strony wymagają od instytucji finansowych lepszego zarządzania swoim ryzykiem, z drugiej – radykalnie ograniczają możliwości działania wbrew interesom konsumentów i inwestorów. Wzmocniono kontrolę nad sektorem finansowym i niemal w pełni przywrócono rozdzielenie działalności komercyjnej od działalności inwestycyjnej i spekulacyjnej, wprowadzone w latach trzydziestych ustawą Glass-Steagall Act po Wielkiej Depresji.

A co z pożyczkami i kredytami? Bankom nie opłaca się już czynić odrębnego biznesu z naciągania klientów na kredyt. To zbyt wysokie ryzyko. Lara Hoffmans pisze, że to jest główna przyczyna, dla której podaż pieniądza nie szybuje w górę. Banki wolą mniej zarobić na nieryzykownym przechowywaniu pieniędzy w Rezerwie Federalnej. A tylko środki puszczone w ruch powiększają podaż pieniądza.

Rozdzielenie finansowania świata procesów rzeczowych (produkcji) i świata spekulacji działa. W świecie spekulacji indeksy giełdowe osiągają historyczne szczyty, rośnie cena złota i dobrze się zarabia na akcjach naftowych. W świecie procesów rzeczowych zyski firm także fantastycznie rosną. Chociaż to akurat wzbudza niepokojące pytanie, czy aby nie zbyt wielkim kosztem konsumentów i pracowników. Sytuacja społeczna wszak nie poprawia się, wbrew optymistycznym – jak zwykle – raportom statystycznym.

Eh, Polska

Ponad rok temu stwierdziłem, że w 2011 roku w sektorze przedsiębiorstw w Polsce utkwiło ok. 100 mld zł wolnej gotówki. Gotówka napłynęła tam z rynku konsumpcyjnego, w wyniku inflacji, której impuls nadała zmiana w podatkach VAT (patrz Niekompletna polityka gospodarcza). Inni autorzy ponoć doliczyli się nawet 200 miliardów. Jednakże ten wielki zastrzyk pieniądza nie spowodował ożywienia produkcji. Przyczyna widoczna w liczbach to załamanie popytu wewnętrznego, głównie na skutek drenażu kieszeni konsumentów przez ową inflację oraz spadających płac realnych.

Co się dzieje z tymi pieniędzmi? To pytanie zadajemy od wielu miesięcy dyrektorom finansowym i przedsiębiorcom skupionym w klubach Business Dialog. Mówią, że część pieniędzy oddali akcjonariuszom, a część przechowują w bezpiecznych depozytach bankowych. Powodem tej zachowawczej polityki nie jest nawet bariera popytu, lecz strach przed ryzykiem, którego nie kompensują spadające marże, a także niepewność przyszłości, która przedstawiana jest przez polityków i mediach w czarnych barwach.

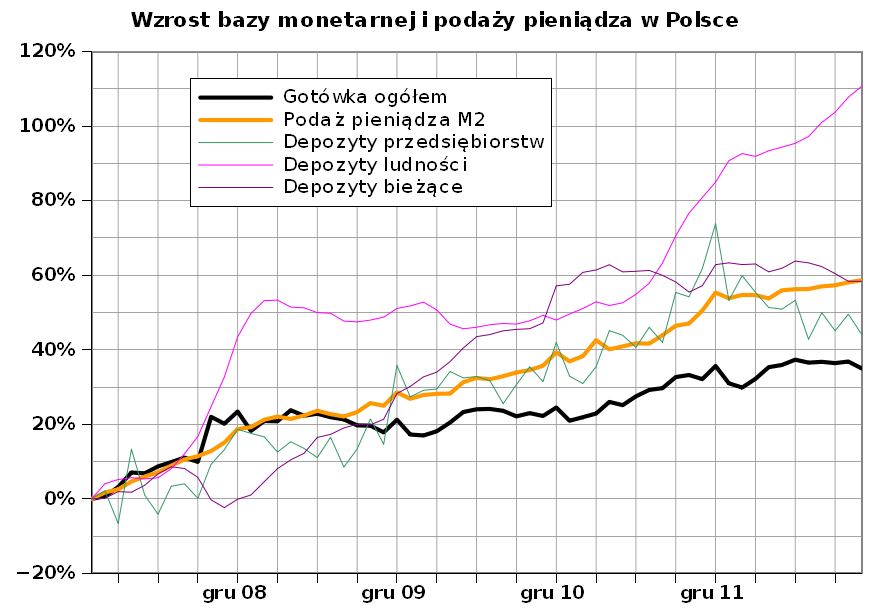

Sprawdzamy, jak to się przedstawia w liczbach. Wykres na Rys. 2 sporządziliśmy tak samo, jak ten na rysunku amerykańskim, z tym, że bazę monetarną opisaliśmy jako gotówkę w obrocie, zgodnie z terminologią polskiej sprawozdawczości. Widać, że baza monetarna w okresie kryzysu (od IV kwartału 2008 r.) właściwie nie była poszerzana. Podaż pieniądza rosła w umiarkowanym tempie z wyjątkiem roku 2011, gdy inflacja była wysoka. Wysoka stopa procentowa w następnym okresie sprzyjała hamowaniu inflacji. Można powiedzieć, że prowadzono standardową, rozsądną i umiarkowanie restrykcyjną politykę monetarną, chociaż być może zbyt długo tłumiono inflację.

Potwierdzają się oceny wyrażane przez dyrektorów finansowych. Oto w 2011 roku depozyty przedsiębiorstw silnie rosły, a od 2 lat stopniowo maleją. Depozyty ludności rosły i jeszcze szybciej i rosną nadal, ale są to depozyty do 2 lat, zakładane głównie przez przedsiębiorców.

Depozyty bieżące ludności przestały rosnąć od początku 2011 roku, a ostatnio spadają nawet poza sezonem przedświątecznym. Oznacza to, że duża część ludności pozbywa się oszczędności aby uzupełnić budżety domowe uszczuplone na skutek spadających płac. To jeden z przejawów katastrofy socjalnej. Ciężką sytuację na rynku konsumpcyjnym potwierdzają również raporty pokazujące obniżanie się emisji kredytów ratalnych i hipotecznych.

Różnice

Podsumowanie jest krótkie. W USA dzięki oddzieleniu sfery finansowej od gospodarki realnej oraz zaostrzonej kontroli nad sektorem finansowym podaż pieniądza rośnie umiarkowanie. Można powiedzieć, że rośnie tak szybko, jak to jest potrzebne gospodarce realnej. W Polsce natomiast brakuje impulsów ożywiających gospodarkę dlatego, że rząd pozostaje głuchy na apele o stymulowanie jej po stronie popytu. Teraz rząd zapowiada kolejną akcję wpompowania pieniędzy do sektora przedsiębiorstw czyli tam, gdzie na pewno nie spowodują ożywienia gospodarczego.

Jeszcze uwaga ogólna. Polityka fiskalna „zarządzająca” przepływem pieniądza musi być dzisiaj bardziej precyzyjna, niż przed laty. Przede wszystkim należy teraz brać pod uwagę, że jej skutki zależą nie tylko od wielkości strumieni pieniędzy, ale także w coraz większym stopniu od tego skąd te pieniądze wypływają i dokąd wpływają. Zwłaszcza wtedy, gdy ma być ich mało.

Właśnie w tych dniach wyjaśniło się „jak oni to robią”.

Najpierw Paul Krugman przypomina, że agregat M2 był znaczni niższy od bazy monetarnej także podczas Wielkiej Recesji i przytacza wykres pokazujący to zjawisko. Podobnie z Japonią, która poszerzyła swoją bazę monetarną we wczesnych latach 2000′. Wyjaśnienie zaproponował już w 1998 roku – mnożnik monetarny załamuje się gdy dolna granica (czego?) osiąga wartość zero. Być może wyjaśnienie jest w tym starym jego artykule.

A dzisiaj? Otóż FED pożycza bankom komercyjnym tę ogromna masę pieniędzy, ok. 3 bilionów dolarów, ale jednocześnie zachęca, aby lokowały je w FED jako rezerwy i płaci za to niewielkie oprocentowanie, 0,25%. To wystarcza, aby zahamować napływ tyc wielkich pieniędzy na rynek. Nie do uwierzenia!

Paul odsyła Czytelnika do artykułu DeLonga, a właściwie zamieszczonych przez niego fragmentów debaty parlamentarnej, która wykazała, jak wielkie jest niezrozumienie mechanizmów opisanych ilościową teorią pieniądza.